Il vino italiano è in recupero del 3,5% nel 2021, a fronte del calo del 4,1% registrato nel 2020. Il risultato grazie alla spinta dell’export (+3,8%) che vede il migliore potenziale di crescita in Cina (+6,3%), Canada e Giappone (+5,9% annuo).

È quanto emerge dal primo report congiunto di Area Studi Mediobanca, Ufficio Studi di Sace e Ipsos sul settore vino & spirits italiano. Studio dedicato all’analisi dei mercati domestici e internazionali e alle dinamiche socio-culturali di consumo.

Boom dell’e-commerce (+74,9% le vendite sui siti aziendali) e degli investimenti nel digital (+55,8%) nel 2020. Crescita record per il bio (+10,8%) con un bevitore italiano su quattro si dichiara bio-fan e per i i formati alternativi al vetro (+5,8%).

Aumenta la ricerca di qualità ed esperienza insieme alla voglia degli italiani di frequentare le enoteche con i “non frequentatori” in calo dal 48% pre-pandemia al 42% post-pandemia. Spirits in calo nel 2020 dell’1,7%, ma con un rimbalzo del 5,4% atteso per il 2021.

L’ANDAMENTO 2020 E ATTESE PER IL 2021

Il 2020 dei maggiori produttori italiani di vino ha chiuso con un calo di fatturato del 4,1% (-6,3% il mercato interno, -1,9% l’estero). L’ebit margin ha riportato una lieve contrazione arretrando al 5,8%, rispetto al 6,2% del 2019.

L’incidenza del risultato netto sul fatturato ha performato bene, con una leggera variazione dal 4,2% al 4,1%. I vini frizzanti hanno perso più terreno (-6,7%) dei vini fermi (-3,5%). Le cooperative hanno contenuto la flessione al 2%.

Il canale Gdo ha visto la propria incidenza salire al 38% rispetto al 35,3% del 2019 (a valore è cresciuto del +2,3%). Quello Horeca si contrae dal 17,9% al 13,4% (-32,7%), mentre wine bar ed enoteche passano dal 7% al 6,7% (-21,5%).

L’online è esploso durante la pandemia: +74,9% le vendite sui portali web di proprietà, +435% per le piattaforme online specializzate, +747% i marketplace generalisti. Nel 2020 gli investimenti nel digital dei maggiori produttori di vino sono aumentati del 55,8%, a fronte di un calo del 14,3% degli investimenti complessivi e del 13,4% della spesa pubblicitaria.

Le imprese con fatturato 2020 in aumento hanno venduto vino base (meno di 5 euro) per il 70,8% del loro fatturato. quota che scende al 52,6% all’interno del gruppo di imprese con vendite in calo. Ma lo spostamento verso segmenti più alti appare solo rinviato a quando si assesteranno gli stili di consumo post pandemici.

Sugli scudi il bio, con vendite 2020 in aumento del 10,8%, per una quota di mercato del 2,3%. Tiene il vino vegan (+0,5%, anch’esso al 2,3% del totale). Non fanno ancora presa i vini biodinamici, in caduta del 21,9% e confinati allo 0,1% del mercato.

Infine, il 2020 ha portato uno sviluppo del 5,8% per i vini confezionati in contenitori alternativi al vetro (brick, lattine, bag in box), leggeri, ecosostenibili, adatti all’online e in linea con l’interesse per le novità delle giovani generazioni.

I maggiori produttori di vino si attendono per il 2021 una crescita del 3,5%, che arriverebbe al 4,6% per la sola componente export. Per le maggiori società di spirits, si prevede un anno con vendite in crescita del 5,4% e del 4% per le esportazioni.

VINO E SPIRITS: PROPENSIONE AL CONSUMO INTERNAZIONALE

La mappa mondiale della propensione al consumo di vino e di spirits rivela che il rapporto maggiormente emancipato con il rito del bere è appannaggio dei Paesi di matrice anglofona (Australia, Gran Bretagna e Usa), con sporadiche incursioni di alcuni Paesi dell’Est europeo (Serbia e Polonia, con la Russia più arretrata) e del Nord del mondo (Canada e Svezia).

La Cina emerge come un mercato aperto e tollerante. La core Europe appare ben allineata in posizione intermedia con Germania, Francia e Italia che mostrano livelli simili di accettazione. Più problematico l’atteggiamento nel Sud e Sud Est del mondo, con la sola importante eccezione del Sud Africa. In generale la propensione al consumo di vino è superiore a quello degli spirits.

L’EXPORT ITALIANO

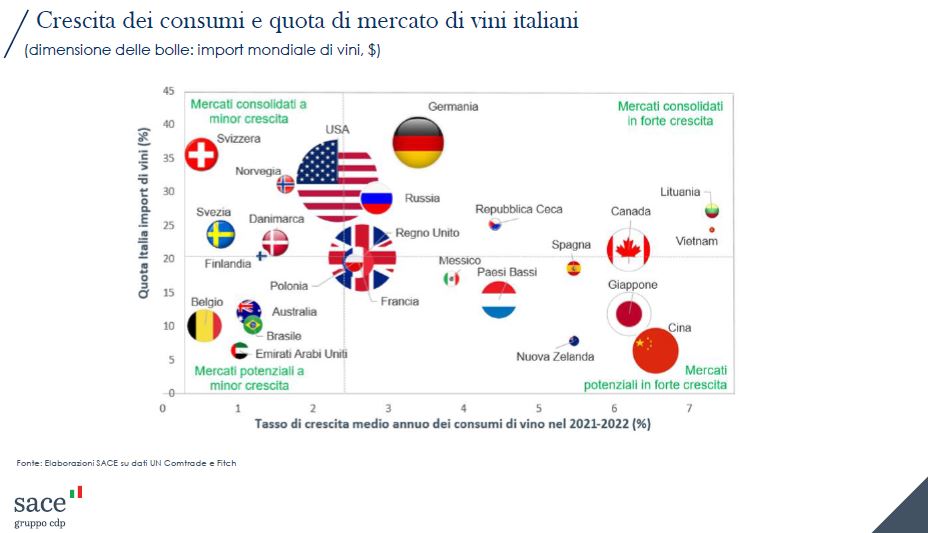

Nel biennio 21-22 si attende un aumento dei consumi di vino del 3,8% l’anno per molti tra i principali mercati. Per i due grandi importatori di vino italiano la crescita media annua è del 2% per gli Usa e del 3,1% per la Germania. In Svizzera i consumi di vino sono attesi stabili.

Discorso a parte per il Regno Unito. Crescita del 2,4% l’anno, ma prospettive complicate dagli sviluppi post Brexit. Opportunità possono arrivare da mercati già noti al vino italiano. Canada e Giappone segnano un consumo atteso in forte crescita (+5,9% annuo per entrambi). ma è la Cina a mostrare uno dei maggiori potenziali con un +6,3% annuo nel biennio 2021-22.

Una curiosità: il Vietnam, mercato ancora molto piccolo, ma che annovera una rilevante crescita dei consumi (+9,6%), anche grazie agli accordi commerciali con l’Ue che proteggono le indicazioni geografiche e riducono le tariffe e i dazi.

Le esportazioni italiane di vini e spirits valgono il 30% delle nostre vendite di alimenti e bevande oltreconfine e ammontano a 7,8 miliardi di euro nel 2020. Il comparto proviene da una crescita pluriennale: +6,3% medio annuo per i vini nel periodo 2010-19, che sale addirittura al +9,7% per gli spirits.

Il 2020 ha segnato una frenata: l’export di vini si è contratto del 2,3%, quello di spirits del 6,8%. Nel 2020 l’export di vino italiano vale 6,3 miliardi di euro e si stappa in prevalenza sulle tavole statunitensi (23,1%), tedesche (17,1%) e britanniche (11,4%).

Il 2020 ha consegnato variazioni differenziate: le nostre vendite sono in flessione negli Stati Uniti (-5,6%) e in Uk (-6,4%), mentre si è mossa in controtendenza la Germania (+3,9%). La pandemia ha colpito pesantemente gli spumanti (-6,9%).

Più modesto l’export italiano generato dal comparto degli spirits, che vale 1,5 miliardi di euro e ha nell’Europa la destinazione privilegiata (60,4%). Due i mercati di sbocco preferenziali, Stati Uniti e Germania, che fanno il 40% del totale.

Nel 2020 lo sviluppo del mercato statunitense (+21,5%) ne ha fatto il primo approdo per le vendite oltreconfine di spirits italiane, scalzando dal primo gradino del podio la Germania (+3,5%).

AD OGNI REGIONE I SUOI VINI

Nel 2019 il Veneto detiene il primato di vino prodotto, sia a volume che a valore, con il 20% del totale nazionale. Segue la Puglia con il 19,6% a volume e il 13,3% a valore. Toscana e Piemonte hanno il 5% circa dei volumi, ma raddoppiano il peso se si guarda al valore.

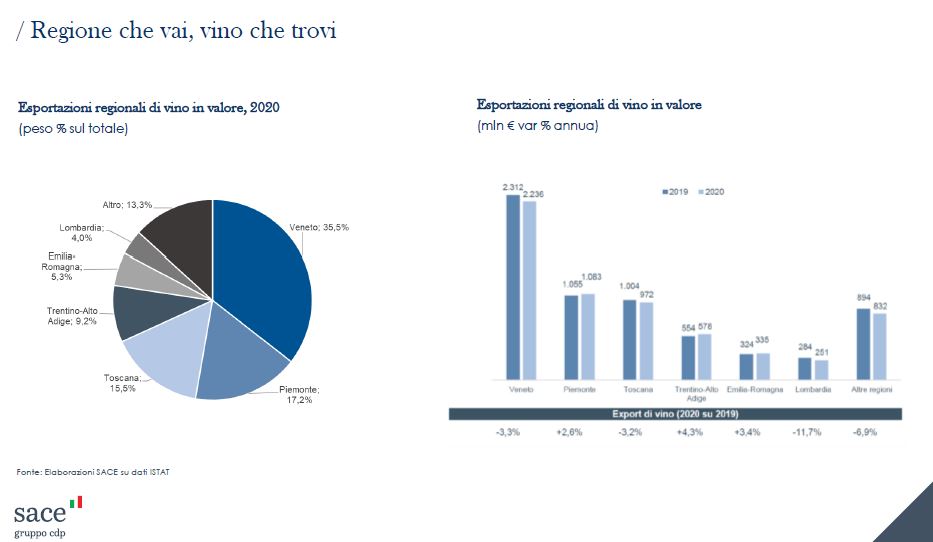

Le caratteristiche regionali si notano anche nelle dinamiche di esportazione. La principale regione esportatrice, nel 2020, di vini è il Veneto con il 35,5% del totale delle vendite oltreconfine, più del doppio della seconda, il Piemonte con il 17,2%. La Toscana, terza regione, rappresenta il 15,5% dell’export nazionale di vino.

Nell’anno della pandemia il Veneto ha subito un calo dell’export del 3,3%, ma sono diminuite le vendite all’estero anche dei vini di Toscana e Lombardia. Fra le altre regioni il calo più consistente è dell‘Umbria (-24,2%), seguita dalla Valle d’Aosta (-21,9%), dalla Sardegna (-18,8%) e dalle Marche (-14,5%).

In controtendenza i vini del Trentino-Alto Adige, dell’Emilia-Romagna e del Piemonte con aumento delle vendite al di fuori del territorio nazionale. Anche sui conti delle aziende i tratti regionali lasciano la propria impronta.

Il maggior Roi tocca agli abruzzesi (9,7%), piemontesi (8,6%) e veneti (7,8%). Best in class per solidità finanziaria i produttori toscani, con debiti finanziari pari ad appena il 26,8% del capitale investito. Grandi esportatori i produttori piemontesi (66,9%) e toscani (61,7%) che superano il 60% di export sul fatturato.

L’EVOLUZIONE DEI CONSUMI POST-PANDEMIA

La pandemia ha inciso su alcune abitudini di consumo, anche in maniera sorprendente. La propensione dei consumatori ad acquistare bottiglie di vino nei supermercati è calata di 6 punti. Il 58% degli italiani che in epoca pre-Covid si approvvigionava nella Gdo si è ridotto al 52%.

La Gdo rimane il canale preferito per l’acquisto di vino, ma mostra dinamiche in evoluzione con una sempre maggiore ricerca di qualità, specificità e unicità. Un trend confermato dalla percentuale di persone che ha iniziato a frequentare enoteche, cantine e negozi specializzati.

Gli italiani che non si sono mai rivolti a un’enoteca per comprare una bottiglia di vino è in calo dal 48% prepandemico, al 42% attuale. L’aumento degli acquisti in enoteca ha coinvolto, in primis, l’universo femminile con un decremento delle non frequentatrici dell’8% (dal 52% ante Covid al 44% del 2021), ed ha toccato tutti i segmenti della società.

Si ha infatti una riduzione del 5% tra i Millennials, del 6% nella Generazione X e tra i Baby Boomers. Sono in aumento anche gli acquirenti di vino nelle cantine dei produttori: nel periodo pre-Covid gli italiani che non si erano mai recati in una cantina di un produttore erano il 46%, oggi scesi al 39%.

L’acquisto online è la stella dell’ultimo anno con l’e-commerce di proprietà consente alle persone di accedere direttamente al viticoltore. Prima del lockdown il 71% degli italiani non aveva mai fatto un acquisto online dai siti di una cantina, quota scesa oggi di sette punti (64%).

Inoltre, la percentuale di persone che prima del Covid non aveva mai fatto ricorso al sito e-commerce o all’offerta online di una enoteca era del 74%, oggi la percentuale è scesa al 69%. Alcuni tratti accomunano i nuovi comportamenti di acquisto dei consumatori come la ricerca di qualità e il valore del locale, dei suoi prodotti e delle imprese.

In termini di costo della bottiglia, la tendenza, anche se con scostamenti minimi, sembra essere orientata verso due fenomeni. Da un lato una crescente polarizzazione della fascia di prezzo, con l’accentuarsi della forbice tra bottiglie di livello basso e alto. Dall’altro un conseguente indebolimento della fascia di prezzo intermedia, con uno scivolamento verso quella inferiore.

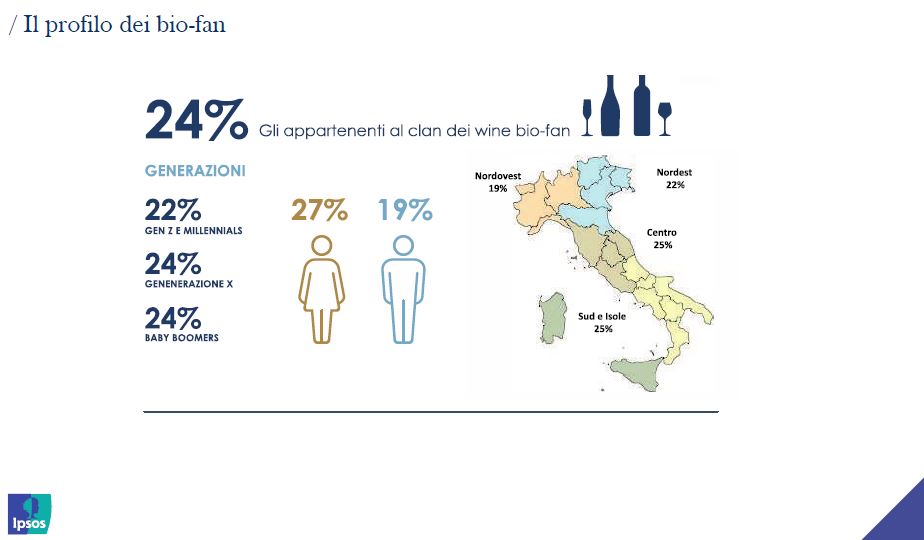

Infine, il tema bio fa registrare tre distinti livelli di interesse. I bio-attratti, altamente interessati ai vini biologici e che rappresentano il 36% dei bevitori I bio-light, caratterizzati da un approccio non convinto e un po’ modaiolo ai prodotti biologici che arrivano al 33%. Infine i bio-refrattari che formano il residuo 31%.

Tra i bio-attratti si possono trovare dei veri e propri bio-fan, che sono in parte anche high-spender, e valgono il 24% dei consumatori di vino.

LE MIGLIORI IMPRESE ITALIANE

La leadership di vendite nel 2020 è appannaggio del gruppo Cantine Riunite-Giv, con fatturato a 581 milioni di euro (-4,4% sul 2019), nettamente distanziato dalla seconda posizione ricoperta da un’altra cooperativa, la romagnola Caviro, il cui fatturato è cresciuto del 10%, avvicinandosi ai 362 milioni di euro. Completa il podio la veneta Casa Vinicola Botter (230 milioni, +6,4%).

Seguono altre cinque aziende con ricavi superiori a 200 milioni di euro: la toscana Antinori, il cui fatturato 2020 pari a 215 milioni di euro ha subito un calo del 12,5%, la trentina Cavit (fatturato 2020 pari a 210 milioni di euro, +9,6% sul 2019), le piemontesi Fratelli Martini (208 milioni di euro, +1,1% sul 2019), Iwb (204 milioni, +29,7%) e la veneta Enoitalia che ha realizzato una crescita del +0,8%, portandosi a 201 milioni di euro.

In merito ai maggiori incrementi di fatturato nel 2020, Iwb domina la scena con un +29,7% che la colloca davanti alla Contri Spumanti con un +13,8%, a Caviro e Mondodelvino, appaiate a +10%, a Cavit (+9,6%) e La Marca (+8,7%), per chiudere con il +6,4% di Botter e il +5,7% di Schenk Italia.

Osservando la redditività (rapporto tra risultato netto e fatturato), il 2020 vede in testa le società toscane e venete. Antinori (26%), Frescobaldi (24,5%) e Santa Margherita (24,2%). La recente acquisizione di Iwb su Enoitalia forma un player da circa 405 milioni di euro che sarebbe secondo in Italia nel 2020.

Le attività del fondo Clessidra (Botter e Mondodelvino) ammontano a circa 353 milioni e ne farebbero il quarto produttore italiano nel 2020, dietro Caviro.

® Riproduzione riservata

sostieni winemag.it

Siamo una testata indipendente gratuita, ma il nostro lavoro ha un costo che la pubblicità fatica a ripagare.

Se credi nell'informazione libera e in un nuovo modo di raccontare il vino italiano, sostienici con un euro al mese.

Dello stesso autore

- Custoza Doc sostiene l’Horeca: «Con Fipe perché crediamo nella ristorazione»

- Bologna Wine Week 2024: il programma della seconda edizione

- Assovini Sicilia celebra i 25 anni a Cefalù e guarda al futuro con Generazione Next

- Sergio Germano nuovo presidente Consorzio Barolo, Barbaresco, Alba Langhe e Dogliani

- Ludwig 2021 di Elena Walch è il miglior Pinot Nero italiano

Winemag.it, giornale italiano di vino e gastronomia, è una testata registrata in Tribunale, con base a Milano. Un quotidiano online, sempre aggiornato sulle news e sulle ultime tendenze dell’enogastronomia italiana e internazionale. La direzione del wine magazine è affidata a Davide Bortone. Editiamo con cadenza annuale la Guida Top 100 Migliori vini italiani. Apprezzi il nostro lavoro? Abbonati a Winemag.it, con almeno un euro al mese: potrai così sostenere il nostro progetto editoriale indipendente, unico in Italia.